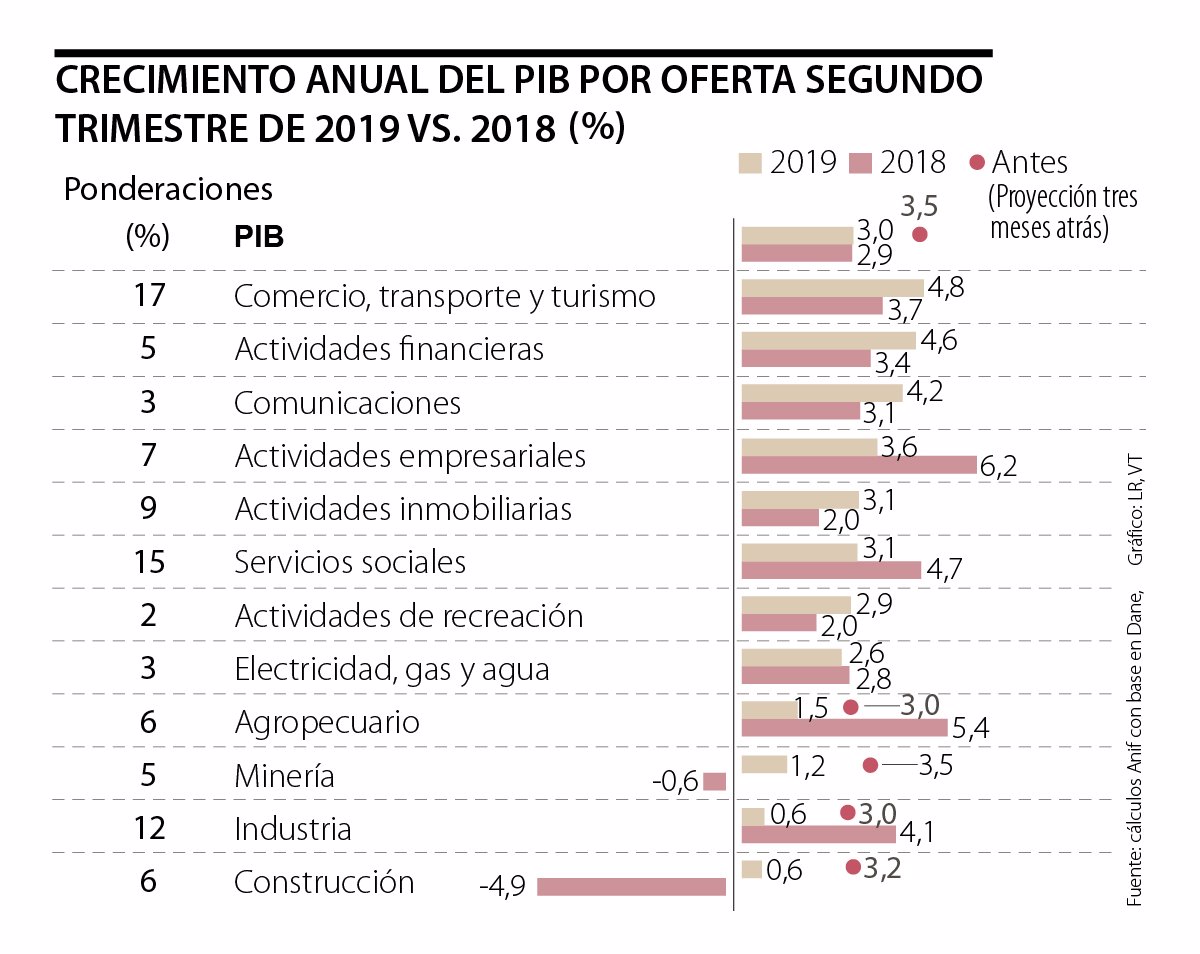

El Dane reveló recientemente que el PIB-real de Colombia se había expandido a un ritmo del 3% anual durante el segundo trimestre de 2019, cifra apenas marginalmente superior a 2,9% observado un año atrás. Si bien esta cifra estuvo en línea con las expectativas del mercado (2,8%), ella se ubicó por debajo del pronóstico (3,2%-3,7%) que avizoraba Anif con base en indicadores líderes de un trimestre atrás, ver ALI No. 142 de junio de 2019. Más aún, este dato implicó un crecimiento de solo 3% anual durante el primer semestre de este año, tan solo ligeramente superior al promedio quinquenal del 2,8%, aunque sí representa algo de aceleración respecto de 2,5% anual del primer semestre de 2018.

Tuvo buen desempeño el sector de comercio-transporte- turismo (4,8% observado vs. 4% proyectado), impulsado especialmente por el comercio (4,8% vs. 3,6% un año atrás). También cabe destacar el repunte que registraron las actividades financieras (4,6% vs. 3,4% un año atrás), exhibiendo una aceleración en la cartera de consumo (7.8% real a mayo) y una recuperación en la cartera comercial (1%).

Pero continuaron con pobres desempeños los sectores de construcción, industria, minería y agro. La construcción (0,6% observado vs. 3,2% proyectado) mostró una contracción en la actividad edificadora (-5,6% vs. -5,5% un año atrás), lo cual no logró ser compensado por el buen repunte de las obras civiles (+13,9% vs. -5,4%). De forma similar, la industria (0,6% observado vs. 3% proyectado) se vio negativamente afectada por la desaceleración en la manufactura de alimentos- bebidas (0,3% vs. 6,2% un año atrás). En el caso de la minería (1,2% observado vs. 3,5% proyectado) se tuvo un pobre resultado en la extracción de carbón (-4,4%).

Y, en el caso del agro (1,5% observado vs. 3% proyectado), se tuvo mal desempeño en los cultivos transitorios (1,4% vs. 5,2% un año atrás), afectados además por los problemas de la vía al Llano y los paros indígenas en el suroccidente el país.

Para el segundo semestre del año, proyectamos expansiones cercanas al 3% con base en nuestro Anif-Leading-Index (ALI), luego es probable que se tenga un crecimiento del 3% para 2019 (como un todo). Así, Anif está reduciendo su pronóstico de crecimiento desde el 3,3% hacia este 3% para 2019. De forma similar, y debido al efecto recesivo global resultante de la guerra comercial y del desplome del precio del petróleo, Anif también está revisando a la baja su pronóstico de crecimiento de 3,5% hacia 3,3% en 2020.

La reciente turbulencia macro-financiera estará implicando: i) precios del petróleo de US$64/barril- Brent promedio (vs. US$71 en 2018); ii) una devaluación peso-dólar cercana al 10% promedio-año; y iii) una inflación en el rango 3,5%-3,8%, producto del pass-through cambiario y del escalamiento en la inflación de alimentos. Esto último podría obligar al Banco de la República (BR) a subir pronto su tasa repo en +25 puntos básicos (pb), llevándola a 4,5%, ver Comentario Económico del Día 13 de agosto de 2019.

Como resultado del menor crecimiento respecto de nuestra proyección anterior, Anif estima que la tasa de desempleo nacional estará en el rango 10%-10,5% promedio-año, dado el deterioro de +0,9 puntos porcentuales (pp) observado durante el primer semestre de 2019. En ello han jugado negativamente el ajuste en el SML (+3pp reales) y la menor generación de empleo (-0,6pp en el primer semestre del año).

Análisis por el lado de la oferta

Tal como decíamos, el crecimiento del segundo trimestre de 2019 estuvo liderado por el comercio- transporte-turismo (4,8% vs. 3,7% un año atrás) y las actividades financieras (4,6% vs. 3,4%), ver gráfico 1. En el primer caso, el sector se vio impulsado por el rubro de comercio (4,8% vs. 3,6%). En el caso de las actividades financieras, confluyeron la marcada aceleración del crédito de consumo (7,8% en mayo vs. 5,3% un año atrás) y un leve repunte de la cartera comercial (creciendo al 1%).

Las actividades empresariales (3,6% vs. 6,2% un año atrás) mostraron desaceleración, probablemente como resultado de los menores precios del petró leo (US$65/barril-Brent promedio en enero-agosto de 2019 vs. US$72 un año atrás). Los servicios sociales (3,1% vs. 4,7%) se vieron negativamente afectados por las restricciones fiscales (con $10 billones congelados del PGN, equivalentes a un 1% del PIB). Gracias al buen ritmo de recaudo tributario del primer semestre (creciendo al 10%), el Ministerio de Hacienda anunció que estaría descongelando parte de esos recursos para el segundo semestre del año.

El sector de electricidad-gas-agua (2,6% vs. 2,8% un año atrás) tuvo una ligera desaceleración, en línea con el pobre crecimiento de la industria (0,6% vs. 4,1%). Sorprende que el sector industrial no haya podido aprovechar la devaluación pro-exportadora (14% anual durante el segundo trimestre de 2019).

El sector agropecuario no logró recuperarse de su mal arranque de año (1,5% vs. 5,4% un año atrás), atribuible a la crisis de rentabilidad del sector y a los problemas del cierre de la vía al Llano. En particular, se vieron comprometidos los cultivos transitorios (+1,4%) por la menor cosecha arrocera (-1,2%). La minería (+1,2% vs. -0,6%). también tuvo un crecimiento mediocre. La mayor producción petrolera (bordeando los 900Mbpd) se vio opacada por la menor extracción de carbón (-4.4%). El Cerrejón se vio forzado a operar intermitentemente debido a la mayor emisión de gases contaminantes asociados al clima seco.

Particular preocupación encierra la postración del sector de la construcción (+0.6% vs. -4.9% un año atrás). Las edificaciones (-5.6%) continúan con ex- ceso de inventario en segmentos No-VIS, comercial y de oficinas, aunque en estas últimas ha empezado a caer la tasa de vacancia (pasando del 18% en 2018 al 15% en junio de este año en Bogotá). El parte positivo del sector de la construcción vino por el lado de las obras civiles (+13.9%). Aquí se ha tenido un positivo efecto proveniente de la aceleración de las obras urbanas ante los cambios que se avecinan con las elecciones territoriales de noviembre de este año.

Así, el PIB-real de Colombia ha venido creciendo a ritmos del 3% anual durante este primer semestre de 2019, por debajo de las expectativas del 3.5% que se tenían, pero aun así representa una aceleración frente al 2.5% observado un año atrás. En el acumulado año, los sectores líderes han sido las actividades financieras (5% vs. 4.1% un año atrás), el comercio-transporte- turismo (4.4% vs. 3.8%) y las comunicaciones (4% vs. 1.5%). Por contraste, los sectores de peor desem- peño han sido la construcción (-2.4% vs. -3%), el agro (+1.7% vs. +3.7%) y la industria (+1.7% vs. +1%), ver gráfico 2.

Análisis por el lado de la demanda

La demanda interna creció un 4.2% anual durante el segundo trimestre de 2019 (vs. 4.1% un año atrás).

Allí se observó un favorable desempeño en el consumo privado (4.6% vs. 4% un año atrás), aunque este luce poco sostenible dado el deterioro en el mercado laboral (antes comentado), el elevado apalancamien- to de los hogares (tan alto como un 38% del ingreso disponible) y la baja confianza de los consumidores (estancada en el plano negativo).

La Formación Bruta de Capital Fijo (4.3% vs. 0.4% un año atrás) mostró un importante repunte como resul- tado del buen desempeño de las obras de infraestruc- tura (ya comentado). En línea con las afugias fiscales, el consumo del gobierno se desaceleró a tan solo un 1.9% anual (vs. 6.3% un año atrás). Esto ratifica la limitación fiscal por cuenta del congelamiento de un 1% del PIB de gasto público.

En el frente externo, los volúmenes importados regis- traron un crecimiento del 8.2% anual en el segundo trimestre de 2019 (vs. 7.8% un año atrás). El crecimiento de maquinaria importada se ha concentrado en rubros de equipo de transporte. Por su parte, los volúmenes de bienes exportados se desaceleraron hacia el 3% anual (vs. 5.7%).

En el acumulado enero-junio de 2019 se observaron resultados similares (ver gráfico 3). La demanda in- terna se expandió a tasas del 4.3% anual (vs. 3.7% un año atrás), por cuenta de la aceleración en el consumo privado (4.6% vs. 3.8%) y de la inversión (4.3% vs. 3.3%). El gasto del gobierno creció solo un 2.5% (vs. 5.5%). Finalmente, el sector externo presentó expansiones del 3.5% en las exportacio- nes (vs. 2.6% un año atrás) y del 8.9% en las impor- taciones (vs. 4.6%).

Conclusiones

Hemos visto cómo la economía colombiana mostró una leve recuperación al expandirse un 3% anual durante el segundo trimestre de 2019 (vs. 2.9% un año atrás). Dado que dicha cifra se situó por debajo de nuestro rango de pronóstico, y teniendo en cuenta las señales menos favorables provenientes de los mercados internacionales, Anif ha optado por reducir su pronóstico de crecimiento para el año 2019 (como un todo) hacia el 3% (vs. la estimación anterior del 3.3%). También estamos revisando a la baja nuestro pronóstico para el año 2020, llevándo- lo desde el 3.5% hacia un 3.3%. Aun así, Colombia (3%) estaría creciendo por encima del promedio de América Latina (0.8%) y solo sería superada por Perú (3.4%).

A nivel sectorial, nuestras proyecciones se verían mo- dificadas así: i) la industria crecería un 2% (vs. 2.6% antes); ii) el agro estaría en el 1.6% (vs. 2.4% antes); y iii) la construcción crecería tan solo un 0.3% (vs. 1% antes), ver gráfico 4.

Si bien Colombia muestra “aguante” frente a la gue- rra comercial global, retomar la senda del crecimien- to acelerado hacia la franja del 3.5%-4% anual nos está tomando más tiempo de lo esperado. Y lo malo es que esto ocurre en medio de un marcado deterioro del mercado laboral y elevada incertidumbre sobre la inminencia de una recesión global en 2020. Además, es probable que el BR deba incrementar su tasa repo en +25pb antes de finalizar este año para contener la inflación en un 3.5%, todo lo cual dibuja un entorno macro-financiero desafiante para Colombia durante 2019-2020.

Tomado de: La República